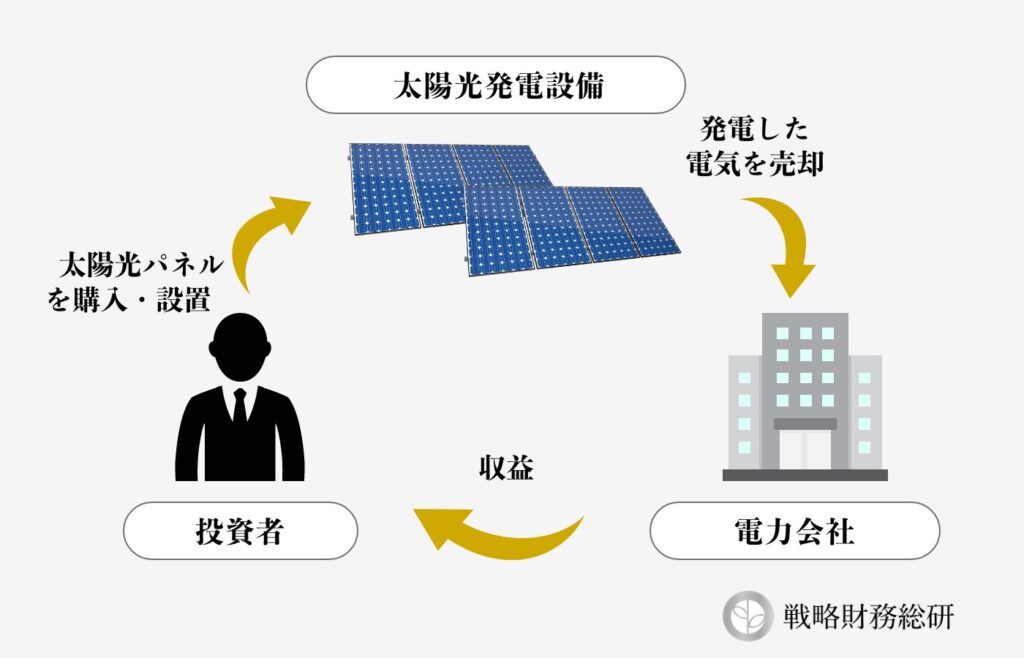

太陽光発電投資とは、太陽光パネルなどの発電設備を購入・設置し、発電した電力を電力会社に売却することで収益を得る投資方法です。初期費用は必要となりますが、FIT(固定価格買取制度)により一定期間は固定価格での売電が保証されているため安定した収益が見込めます。さらに即時償却制度などの税制優遇措置を活用することで、設備投資額の全額を初年度に経費として計上でき、大きな節税効果が期待できます。

FIT(固定価格買取制度)の買取価格は年々低下し、全量買取が困難になるなど、以前と比べて投資環境は変化していますが、各種税制優遇措置を活用することで、太陽光発電投資は魅力的な投資方法となります。

今回の記事では、太陽光発電投資の基礎知識からメリットやデメリット、そして活用できる税制優遇措置による節税効果まで解説していきます。

弊社では、太陽光発電投資事業を活用した節税対策をご紹介をしております。即時償却などの制度が活用でき、年間7〜10%程度の安定した利回りが期待できる投資手法です。

ご興味のある方は、お気軽に個別相談会にご参加ください。

弁護士監修|税法遵守した対策のみご紹介

透明性の高い情報開示

継続的なフォローアップ体制

戦略税務総研でご紹介する「ハイブリッド節税」は、

100%即時償却が可能で、数年の短期回収で130%超の回収率を実現した節税対策です。

特別相談会ではハイブリッド節税の具体的なスキームや事業内容、収益予測など詳細をご案内しております。

法人に加え経営者個人の節税対策もご支援しますので、まずはお気軽にお問合せください。

\節税のプロに相談/

太陽光発電投資とは?

太陽光発電投資とは、太陽光パネルなどの発電設備を購入・設置し、発電した電力を電力会社に売却することで収益を得る投資方法です。初期費用は必要となりますが、安定した収益が見込める点や、比較的手間のかからない投資として注目を集めています。

自家発電と売電の違いとは?

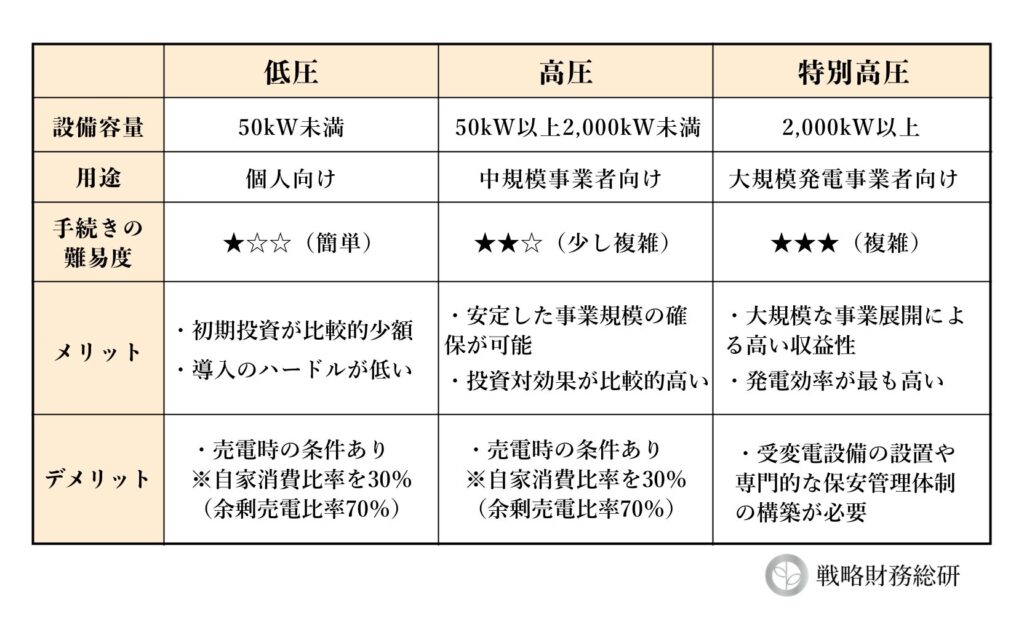

太陽光発電設備を導入する際の活用方法には「自家発電」と「売電」があります。さらに太陽光発電設備の規模は、電圧区分によって「低圧」「高圧」「特別高圧」の3つに分類されます。投資の際は、それぞれの違いをしっかりと理解することが重要です。

自家発電とは

自家発電とは、発電した電力を自宅や事業所で使用する方式です。

発電した電力を自家消費することで、電力会社からの購入電力量を減らすことができるため、電気代の大幅に削減することが可能です。

また、電力の買取価格が下がっても、自家消費分については影響を受けないため、長期的な経済メリットを確保しやすい特徴があります。さらに、蓄電池と組み合わせることで、夜間や悪天候時でも発電した電力を活用でき、より電気代削減が期待できるメリットもあります。

売電とは

売電とは、発電した電力を電力会社に販売して収入を得る方式です。

FIT制度(再生可能エネルギーの固定価格買取制度)により、一定期間は固定価格での売電が保証されているため、安定した収入を得ることができます。

日照時間などから収益予測を立てやすく、投資判断がしやすいメリットもあります。全量を売電することで、より多くの収入を得られ、初期投資の回収を早めることができます。

低圧、高圧、特別高圧の違いとは?

低圧(50kW未満)

低圧連系は、発電出力が50kW未満の太陽光発電設備を、低圧配電線(100V/200V)に接続する方式です。一般住宅や小規模事業所向けの連系方式として広く採用されています。一般的な申請手続きで連系が可能であり、電気主任技術者の選任は不要なため、導入のハードルが低いのが特徴です。

なお、2020年より10kW以上50kW未満の低圧連携の太陽光発電を売電する際には、自家消費比率を30%(余剰売電比率70%)にする条件が設けられています。

発電設備の設置届出、電力会社との系統連系協議、売電を行う場合にはFIT認定申請などの手続きが必要です。

高圧(50kW以上2,000kW未満)

高圧連系は、発電出力が50kW以上2,000kW未満の設備を、高圧配電線(6,600V)に接続する方式です。一般的に中規模事業者向けの連系方式として使用されており、特別な受変電設備の設置が必要となります。投資効率が低圧と比べて良好で、安定した事業規模の確保が可能です。

なお、電気主任技術者の選任が必須であり、工事計画届出や保安規程の届出などが求められます。

また、電力会社との系統連系協議や、売電を行う場合のFIT認定申請などの手続きも必要な手続きです。

特別高圧(2,000kW以上)

特別高圧連系は、発電出力が2,000kW以上の大規模設備を、特別高圧線(22,000V以上)に接続する方式です。発電効率が最も高く、大規模な事業展開による高い収益性を見込めます。大規模発電事業者向けの連系方式として採用されています。

大規模な受変電設備の設置や専門的な保安管理体制の構築が求められ、環境アセスメントが必要となる場合もあります。

また、送電線への連系に関する詳細な協議や、工事計画の認可申請など、より厳密な手続きが必要となります。

太陽光発電投資のメリットとは?

収入がなくなるリスクが低い

太陽光発電は、太陽光の自然エネルギーを利用するため、燃料費などのランニングコストがほとんどかかりません。また、適切なメンテナンスを行えば20年以上の長期にわたって発電を継続することができます。天候による変動はありますが、発電量は平均日射量などをもとに算出しているため、大きく下振れる可能性が低い特徴があります。

比較的投資コストが低く抑えられる

太陽光発電設備の価格は技術革新により年々低下傾向にあります。特に低圧(50kW未満)の場合、数百万円から始められるため、不動産投資などと比較すると参入障壁が低くなっています。また、金融機関による太陽光発電向けローンも充実しており、資金調達の面でも取り組みやすい投資といえます。

利回りが良い

適切な事業計画と立地選定を行えば、年間7〜10%程度の利回りが期待できます。売電収入は天候に左右される面はありますが、月々の収入が見込めるため、投資の回収計画が立てやすい特徴があります。また、維持管理費用も比較的少額で済むため、安定した収益を確保しやすい投資です。なお、後述する税制を上手く活用すれば10%を超える利回りの可能性も期待できます。

FIT(固定価格買取制度)で安定した収益が期待できる

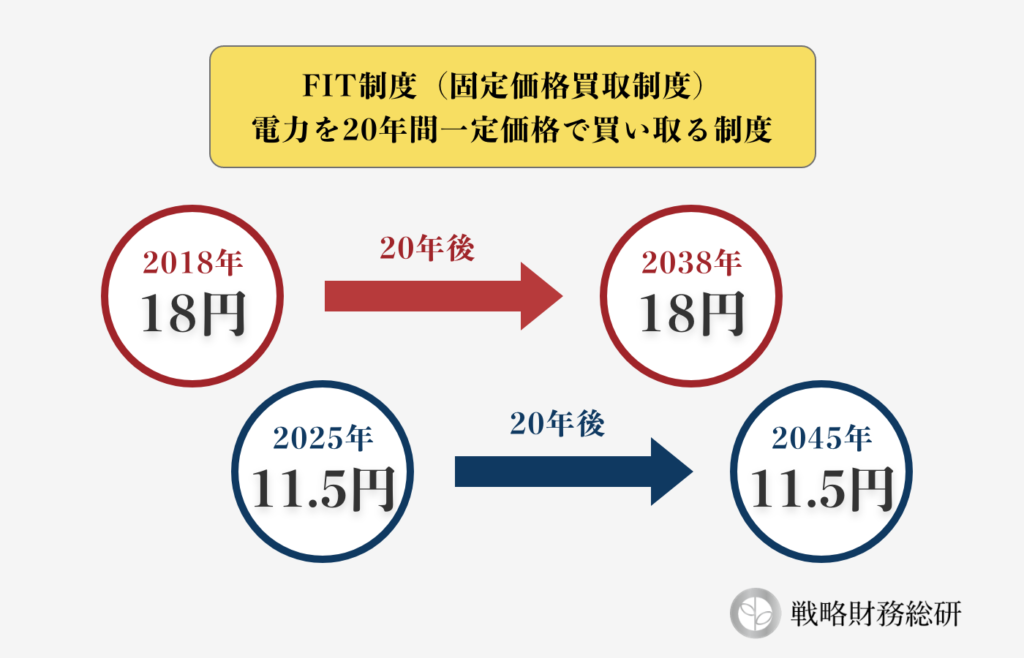

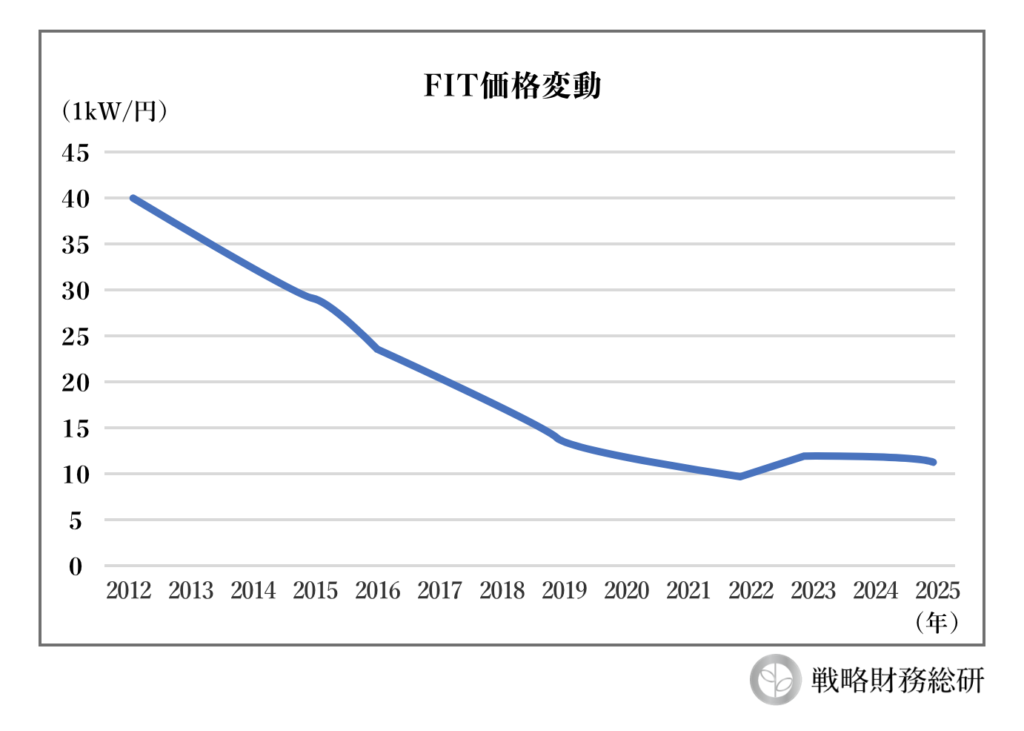

FIT制度とは、再生可能エネルギーで発電した電気を、電力会社が一定価格で一定期間買い取ることを国が約束する制度です。これにより、発電した電力を一定期間、決められた価格で売却することができます。買取期間は一般的に20年間(※発電出力が10kW未満のものは10年間)と長期にわたるため、安定した収入を確保することができます。買取価格は年々低下傾向にありますが、発電力・技術力の向上によって発電に必要なコストも低下しているため、事業性を確保することは可能です。

(出典)経済産業庁資源エネルギー庁/買取価格・期間等|FIT・FIP制度|なっとく!再生可能エネルギー

節税効果が期待できる

太陽光発電設備は減価償却資産として扱われ、大きな節税効果が期待できます。特に注目されるのが即時償却制度です。この制度を活用することで、設備投資額の全額を初年度に経費として計上することができ、課税所得を大幅に圧縮することが可能です。これにより、初期投資の負担を軽減することができます。

また、各種の税制優遇措置を活用することで、さらなる節税効果を得ることも可能です。

太陽光発電設備に優遇される税制について後ほど詳しく解説します。

太陽光発電投資のデメリット・リスク

太陽光発電投資には様々なメリットがある一方で、慎重に検討すべきデメリットやリスクも存在します。

天候などによる不具合・故障・倒壊

太陽光発電設備が崖崩れで壊れる、また、太陽光発電設備自体が崖崩れの原因ではないかとも疑われています。天候による故障や倒壊を防ぐためにも、価格だけではなく、土地がどういうところなのか、土地リスクも考慮して購入することが必要です。

また、日光を受けられる時しか発電ができないため、天気が悪いと発電量が少なくなってしまうこともデメリットの一つです。気象庁などの平均日射量を参考にシミュレーションを行い、大体の発電量を予測しておけば大きなデメリットにはなりません。

売電価格の下落

太陽光発電の売電価格は年々低下傾向にあり、事業採算性に大きな影響を与えています。収益性の低下や維持管理コストとの収支バランスの悪化などのリスクがあります。

このような価格の下落に備えるためにも、コストの削減を工夫したり、自家消費型モデルを検討しましょう。また、蓄電池と組み合わせることで収益性の向上を見込むことができます。

また、先述の通りFIT制度が適用されるため、20年間は安定した収益を得ることができます。節税効果と投資効果を見るとプラスになる可能性が高いため、購入前に効果をシミュレーションをしておきましょう。

(出典)経済産業庁資源エネルギー庁/買取価格・期間等|FIT・FIP制度|なっとく!再生可能エネルギー

FIT終了後に収益性が下がるリスクがある

FITの買取期間終了後は、市場価格での売電となるため、収益が不安定になる可能性があります。FIT期間終了後の収益は予測できないため、期間中の20年で利益を出せるようにしましょう。

さらに、終了後には設備の経年劣化による発電効率の低下やメンテナンスコストの増加といったデメリットが発生する可能性も考えられます。そのため、FIT終了後を見据えた事業計画の策定や蓄電池の導入による売電時間帯の最適化などを検討しておくことが重要です。

FIT制度が終了しても損をしないための対処法

売電を継続する

売電を継続する場合、FIT制度での売電とは異なり、卒FIT向けの買取プランを提供する電力会社と新たに契約を結ぶことになります。買取価格はFIT制度時と比べて下がる可能性が高いですが、設備が健全で発電効率が維持されている場合は、継続的な収入を得ることができます。ただし、市場価格の変動リスクを考慮する必要があり、収益性は低下する場合もあります。運用コストと収益のバランスを見極めることが重要です。

買取価格の高い会社と契約する

電力会社によって卒FIT電源の買取価格は異なります。一般的に、大手電力会社よりも新電力の方が比較的高い買取価格を提示する傾向にあります。買取価格に加えて、契約条件や会社の信頼性、長期的な事業継続性なども考慮して電力会社を選択する必要があります。

また、季節や時間帯によって買取価格が変動する場合もあるため、契約内容を十分に確認することが重要です。

自家消費へ移行する

自家消費に切り替えることで、電力会社からの購入電力量を削減し、電気料金の節約を図ることができます。特に、事業所や工場など電力使用量が多い場合は、大きなコストメリットが期待できます。加えて、蓄電池を導入することで、夜間や天候の悪い日でも安定した電力供給が可能になります。ただし、発電量と消費量のバランスを考慮する必要があり、余剰電力の活用方法も検討が必要です。

設備を売却する

設備の老朽化が進んでいる場合や、継続運用のコストが見合わない場合は、設備の売却を検討することも選択肢の一つです。売却する際は、設備の状態や市場価値を適切に評価し、買取業者を慎重に選定する必要があります。また、撤去費用や土地の原状回復費用なども考慮に入れる必要があります。売却後の土地活用計画も併せて検討することで、より効果的な判断が可能になります。

太陽光発電に優遇される税制とその効果とは?

太陽光発電投資は、法人や個人事業の節税対策として活用できる点も大きなメリットです。制度を活用することで、法人や個人事業の節税対策として大きな節税効果が期待できます。

中小企業経営強化税制

中小企業経営強化税制は、経営力向上計画の認定を受けた一定の中小企業者などが、生産性向上のための設備投資を行う際に利用できる制度です。対象設備の取得や製作等をした場合に、即時償却又は取得価額の10%(7%)の税額控除が選択適用できます。

| メリット | 即時償却又は取得価額の10%の税額控除 (※資本金の額等が3,000万円超1億円以下の法人は7%) |

| 対象者 | 個人事業主または青色申告書を提出する以下の法人 ・資本金の額又は出資金の額が1億円以下の法人 ・資本又は出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人 ・常時使用する従業員数が1,000人以下の個人 ・協同組合等 |

| 対象設備 | ・自家消費型太陽光発電設備 ・余剰売電型太陽光発電設備(自家消費率50%以上)※ |

| 期限 | 令和8年度末 |

※発電用の機械装置、建物、建物附属設備については、発電量のうち、販売を行うことが見込まれる電気の量が占める割合が2分の1を超える発電設備等を除く。また、発電設備等について税制措置を適用する場合は、経営力向上計画の認定申請時に報告書を提出する必要。

中小企業投資促進税制

自家消費率50%未満なら、中小企業投資促進税制を選択する方法もあります。青色申告書を提出する中小企業者などが設備投資を行う際に利用できる制度です。機械装置等の対象設備を取得や製作等をした場合に、取得価額の30%の特別償却又は7%の税額控除(※)が選択適用できます。(※税額控除は資本金3,000万円以下の中小企業者等に限る)

中小企業経営強化税制と抽象企業投資促進税制では、一見同じ対象者・設備のように見えますが、対象設備の自家消費率によって活用できるかどうかが変わります。

自家消費率が50%以下の場合は、中小企業投資促進税制を活用しましょう。

| メリット | 税額控除(7%※)又は特別償却(30%)の適用 (※税額控除は資本金3,000万円以下の中小企業者等に限る) |

| 対象者 | ・中小企業者等 (資本金額1億円以下の法人、農業協同組合、商店街振興組合等) ・従業員1,000人以下の個人事業主 |

| 対象設備 | ・自家消費型太陽光発電設備 ・余剰売電型太陽光発電設備(自家消費率の制限なし) |

| 期限 | 令和8年度末 |

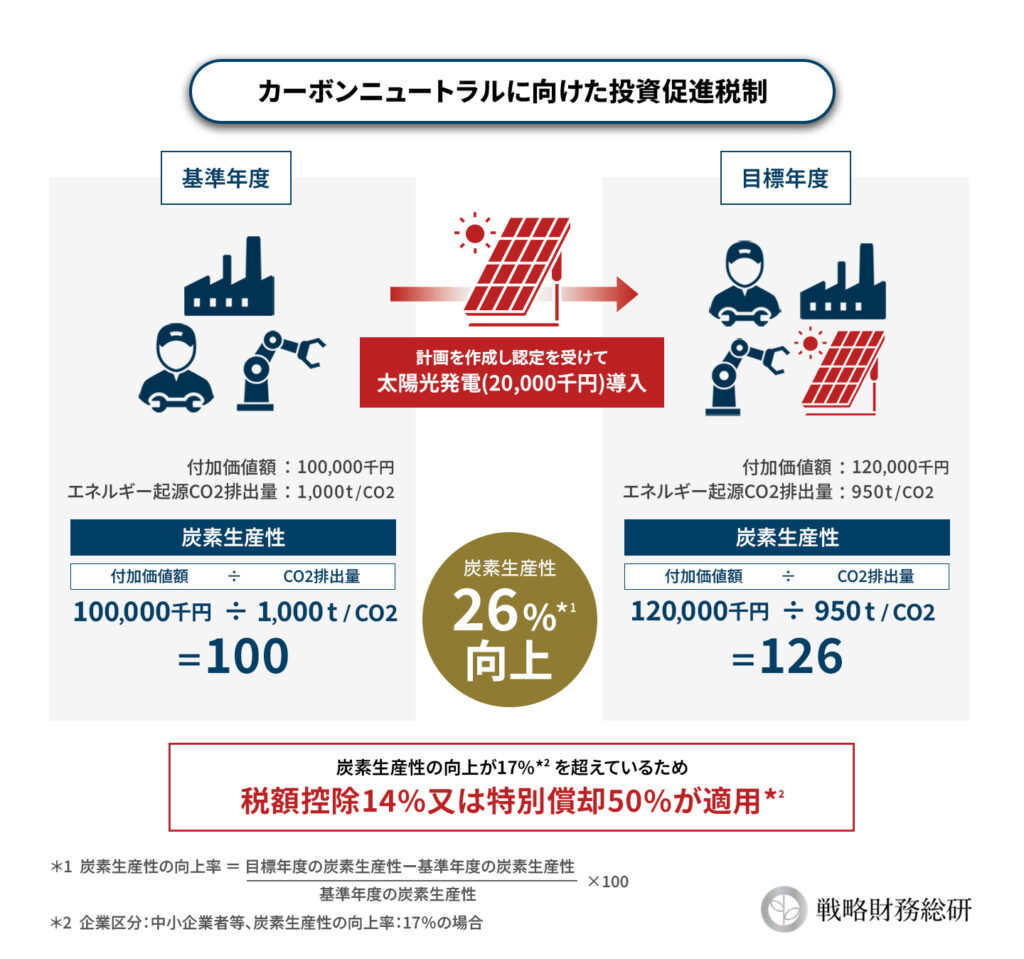

カーボンニュートラルに向けた投資促進税制

生産工程等の脱炭素化を進める設備への投資を支援する税制です。

設備投資による効果以外も含めて、炭素生産性を3年以内に最大10%の税額控除(中小企業者等の場合は最大14%)又は50%の特別償却を措置* する制度です。

*措置対象となる投資額は、500億円まで。控除税額は、DX投資促進税制と合計で法人税額又は所得税額の20%まで。

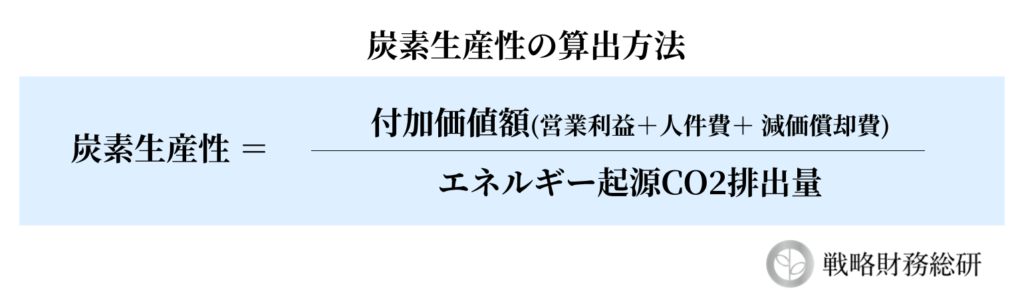

炭素生産性とは、よりCO2を排出せずに収益を上げていくことを評価する指標です。

「付加価値額÷エネルギー起源CO2排出量」で計算します。

付加価値額は、「営業利益+人件費+ 減価償却費」で計算します。なお、「営業利益」は、「売上総利益」とすることも可能です。

(出典)経済産業省/エネルギー利用環境負荷低減事業適応計画(CN税制)Q&A

また、エネルギー起源CO2排出量は事業者全体または特定の事業所のCO2排出量の1年度(4月~3月)の合計値を計算します。

事業で使用している電気や燃料の使用量などを規定の計算ツールに入力すると、CO2基礎排出量の計算結果が算出されるので、ここで出た数値を元に以下の計算式で炭素生産性を算出します。

(出典)経済産業省/エネルギー起源二酸化炭素排出量等計算ツールの利用マニュアル

| メリット | ・中小企業者等 炭素生産性の向上率:17%の場合 税額控除14%又は特別償却50% 10%の場合 税額控除10%又は特別償却50% ・中小企業者等以外の事業者 炭素生産性の向上率:20%の場合 税額控除10%又は特別償却50% 15%の場合 税額控除 5%又は特別償却50% ※税額控除率については、企業区分及び認定された計画全体の炭素生産性の向上率によって異なります。 |

| 対象者 | 青色申告書を提出し、産業競争力強化法の認定に係る認定エネルギー利用環境負荷低減事業適応事業者である法人 |

| 対象設備 | 生産工程等の脱炭素化と付加価値向上を両立する設備 ※設備導入前後の事業所の炭素生産性を1%以上向上させる設備(生産工程 効率化等設備)の設備投資が対象。 なお、これまで措置されていた大きな脱炭素化効果を持つ製品の生産設備(需要開拓商品生産設備)に係る税制措置は2024年度から廃止 |

| 期限 | 令和7年度末 (2026年3月31日までにエネルギー利用環境負荷低減事業適応計画の認定を受け、その認定を受けた日から同日以後3年を経過する日まで) |

(出典)

経済産業省/エネルギー利用環境負荷低減事業適応計画 (カーボンニュートラルに向けた投資促進税制) の申請方法・審査のポイント

国税庁/No.5925 カーボンニュートラルに向けた投資促進税制(生産工程効率化等設備等を取得した場合の特別償却又は税額控除)

福島復興再生特別措置法

東日本大震災の被災地域における再生可能エネルギー発電設備の導入を促進するための制度です。確認または認定を受けた個人事業者または法人が、 機械・装置、建物等を取得した際の特別償却または税額控除を受けることができます。

| メリット | 特別償却または税額控除(15%) |

| 対象者 | ・平成23年3月11日時点で、避難指示の対象となった区域内に事業所が所在し、避難解除後7年を経過しない区域※または認定特定復興再生拠点区域で事業再開する法人、個人事業者 ・ 上記以外で、避難解除後7年を経過しない区域 ※または認定特定復興再生拠点区域内において新規に事業を計画する法人・個人事業者 また、申請には、以下の条件が必要です。 ①避難指示が解除された場所で、解除から7年以内に事業を開始する ②地域復興のために新規事業改革を計画し、設備投資する ③福島県知事の認定を受ける |

| 対象地域 | ・避難解除区域(避難解除から7年以内) ・認定特定復興再生拠点区域 のいずれかに所在 |

| 対象設備 | 再生可能エネルギー源(太陽光、風力その他非化石エネルギー源のうち、エネルギー源として永続的に利用することができると認められるもの |

| 期限 | 避難解除後7年(地域によって異なります) |

太陽光発電設備の取得で発生する税金の種類と計算シミュレーション

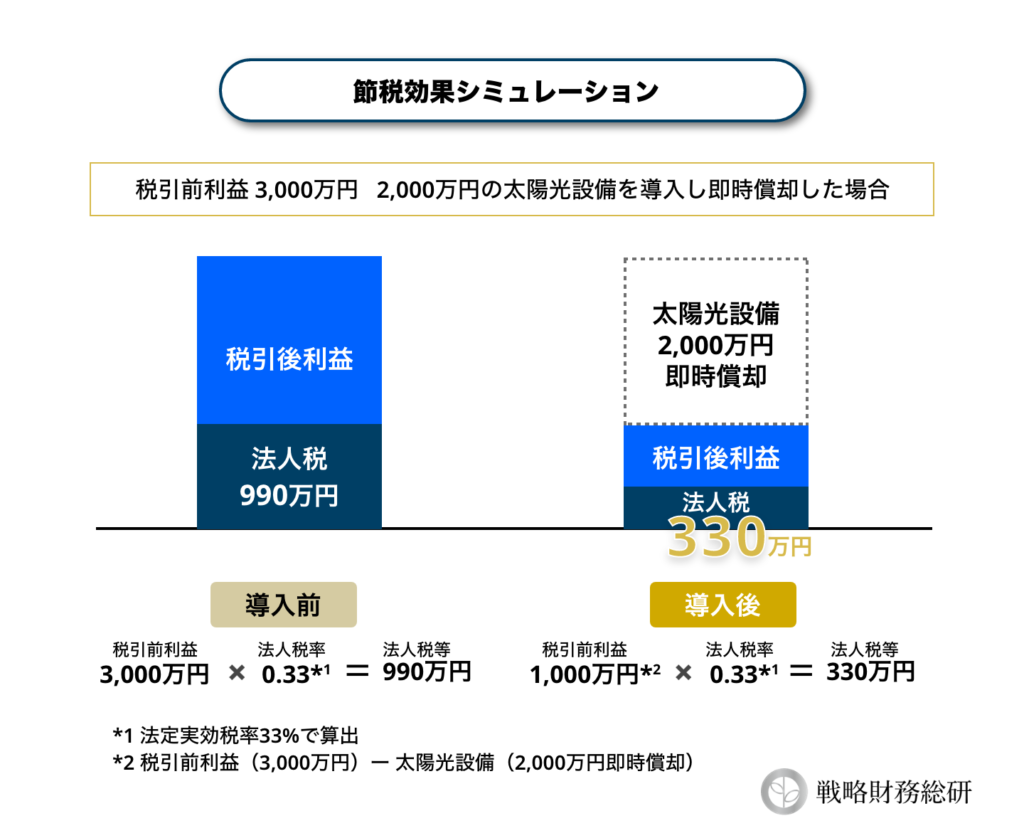

ここからは、法人において2,000万円の太陽光発電設備を導入した際にかかる税金の種類および計算のシミュレーションをご紹介します。

法人税

売電収入から必要経費を差し引いた金額が課税対象となります。売電による収入や余剰電力の売却収入が課税対象になります。

減価償却費

減価償却資産の取得に要した金額を一定の方法によって各年分の必要経費として配分していく手続きです。太陽光発電設備の耐用年数は17年であるため、償却率は0.118*です。(*法人の減価償却費:定率法0.118を用いて算出)

耐用年数:17年 償却率:0.118

1年目の償却費の額= 取得価額 × 定率法の償却率

= 20,000,000 × 0.118 = 2,360,000

次年度以降:(取得価額-前年度減価償却費)×0.118

20,000,000 -2,360,000 × 0.118 = 2,081,520

固定資産税(償却資産税)

太陽光発電設備の設置に使用する土地に対してかかる税金です。太陽光発電設備は、事業などの業務のために用いられる償却資産のため、固定資産税がかかります。

容量が10kW以上のもの、また、10kW未満でも事業所得とみなされるものに課税されます。

固定資産税(償却資産税)*=償却資産評価額×1.4%

= 17,640,000 × 0.014

= 246,960

*償却資産評価額=取得価格 × 耐用年数の原価残存率(1-0.118)

=20,000,000 × 0.882

=17,640,000

太陽光発電設備初期導入時の節税シミュレーション

即時償却

太陽光発電投資は即時償却を利用することができます。即時償却制度は、太陽光発電投資における重要な税制優遇措置の一つです。適切に活用することで、初期投資の負担を大きく軽減することが可能です。

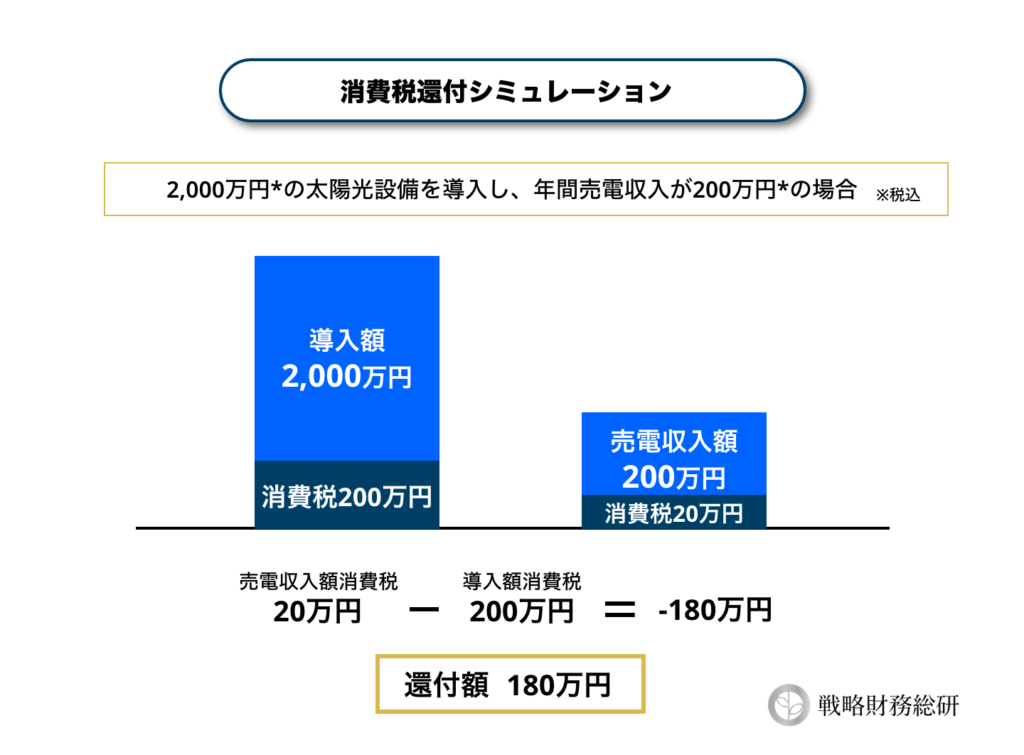

消費税還付

商品を仕入れたり、サービスの提供を受けたりして支払った対価には、消費税および地方消費税が含まれています。

消費税還付とは、仕入代金の額に含まれている消費税および地方消費税の額を、売上げに対する消費税および地方消費税の額から控除することができます。

つまり、事業者が支払った消費税(仕入税額)が、受け取った消費税(売上税額)を上回る場合に、その差額が還付される制度です。

太陽光発電事業の場合、設備投資時に多額の消費税を支払う一方、売電収入からの消費税は毎月少額ずつ発生するため、還付を受けられる可能性が高くなります。

(出典)出典国税庁/No.6613 免税事業者と仕入税額の還付

弊社では、太陽光発電投資事業を活用した節税対策をご紹介をしております。即時償却などの制度が活用でき、年間7〜10%程度の安定した利回りが期待できる投資手法です。

ご興味のある方は、お気軽に個別相談会にご参加ください。

弁護士監修|税法遵守した対策のみご紹介

透明性の高い情報開示

継続的なフォローアップ体制

戦略税務総研でご紹介する「ハイブリッド節税」は、

100%即時償却が可能で、数年の短期回収で130%超の回収率を実現した節税対策です。

特別相談会ではハイブリッド節税の具体的なスキームや事業内容、収益予測など詳細をご案内しております。

法人に加え経営者個人の節税対策もご支援しますので、まずはお気軽にお問合せください。

\節税のプロに相談/