中小企業の経営者の皆様、毎月の社会保険料の負担に頭を悩ませていませんか?

実は役員報酬と役員賞与のバランスを適切に設計することで、年間の社会保険料を大きく削減できる可能性があります。

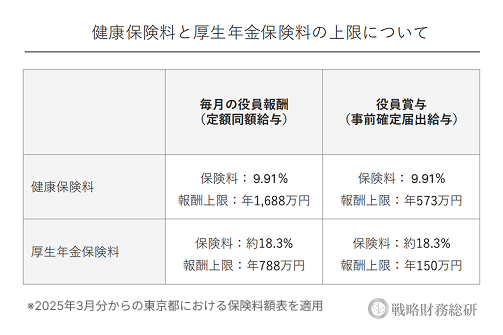

役員賞与で社会保険料を削減できる理由は、健康保険料が年間累計額573万円、厚生年金保険料が1カ月あたり150万円という標準賞与額の上限が設定されているため、役員報酬を減額し役員賞与の割合を増やすことで社会保険料の負担を軽減できるからです。

ただし、役員賞与は原則として損金不算入であり、事前確定届出給与の要件を満たさないと税務リスクがあるため、適切な社内規定の整備と税務署への届出が必須です。

本記事では、社会保険料の仕組みを理解し、適法かつ効果的に経営者の負担を軽減する方法をご紹介します。役員賞与と役員報酬の割合別シミュレーションや、社内規定の整備まで詳しく解説します。会社と経営者双方のメリットを最大化する役員報酬設計のポイントをぜひご活用ください。

戦略財務総研では、貴社の利益状況と課題に応じた最適な節税戦略を無料でご提案しています。

弁護士監修|税法遵守した対策のみご紹介

透明性の高い情報開示

継続的なフォローアップ体制

多くの経営者様から高評価をいただき、翌期もリピートいただいております。

「どの対策が自社に合うか分からない」 「まずは話だけ聞いてみたい」という方も、ぜひお気軽にご相談ください。

役員賞与の基礎知識

役員賞与とは、取締役や監査役などの会社役員に対して、通常の月例報酬とは別に支給される臨時的・特別的な報酬のことです。業績への貢献に対する評価や、特定時期(夏季・冬季など)に支給されることが一般的です。

役員賞与の税務上の基本的な取り扱いは、法人税法上「原則として損金不算入」とされています。これは一般従業員の賞与が原則損金算入できるのとは大きく異なる点です。ただし、下記の要件を満たせば例外的に損金算入が認められます。

・事前確定届出給与:支給時期や金額を事前に確定させ税務署に届け出る方法

・利益連動給与:客観的な指標に基づいて計算される方法(主に上場企業向け)

・定期同額給与の改定:年度途中での役員報酬の増額分(実質的な賞与扱い)

役員報酬との違い

| 役員賞与 | 役員報酬 | |

| 原則として損金不算入。 ※特定の要件を満たす場合のみ損金算入可能 | 税務上の取り扱い | 会社法上の「報酬等」として定款または株主総会の決議に基づき支給 |

| 臨時的・特別的に支給 | 支給の性質と頻度 | 定期的(通常は毎月)に一定額を支給 |

| 会社法上も「報酬等」に含まれるが、利益処分としての性格が強い | 支給形態 | 会社法上の「報酬等」として定款または株主総会の決議に基づき支給 |

社会保険料における取り扱い

役員賞与に対しては、社会保険料(健康保険料・厚生年金保険料)が課されます。標準賞与額に対して約15%の社会保険料が課されることが定められています。

標準賞与額の上限が、健康保険料の場合は年間累計額573万円、厚生年金保険の場合は1カ月あたり150万円の上限額が設定されています。

役員賞与で社会保険料を削減できる理由とは?

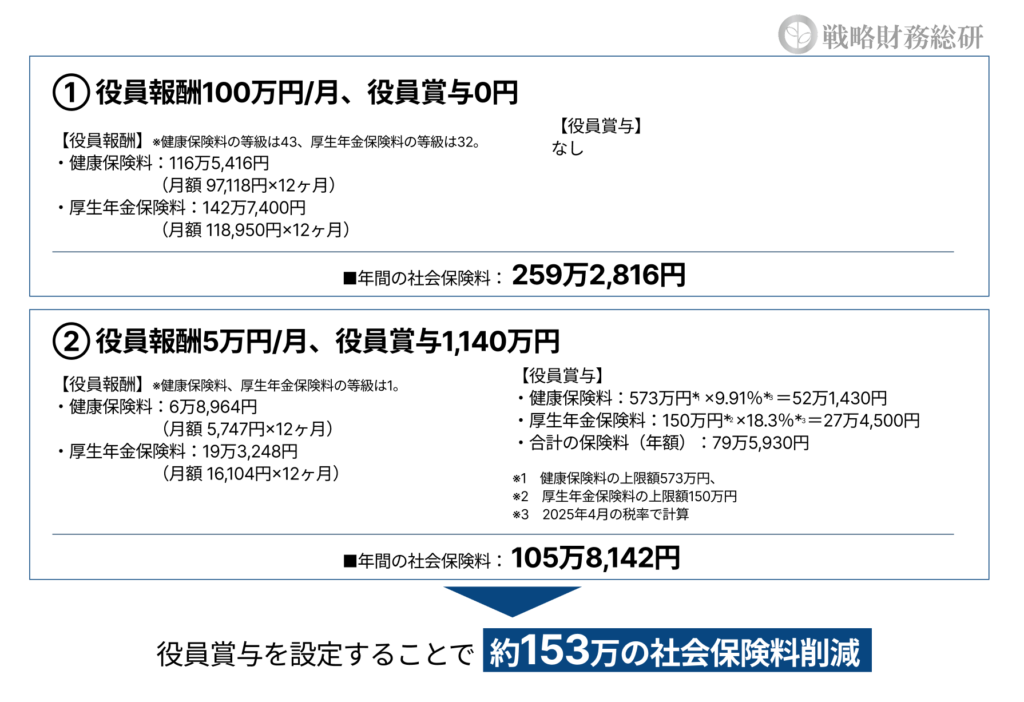

年間に会社が支払う金額は同じでも、役員報酬と役員賞与の割合を調整することで、社会保険料を削減できる可能性があります。

前述の通り、役員賞与には健康保険料や厚生年金保険料に上限額が設定されているため、役員賞与を増額し役員報酬を少なくすることで、社会保険料の負担を少なくすることができます。

実際にシミュレーションをしてみましょう。

役員賞与と役員報酬の割合別シミュレーション

(出典)全国健康保険協会 令和7年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表

社会保険料を節約する際の注意点

①不当に役員賞与を高くすると損金算入ができない

役員賞与は原則として法人税法上の損金(経費)に算入できません。例外的に損金算入が認められるのは、事前確定届出給与や利益連動給与などの厳格な要件を満たした場合のみです。

月例の役員報酬を極端に低く抑え、賞与の比率を不自然に高くすると、税務調査の際に「役員報酬の恣意的な操作」と見なされるリスクがあります。この場合、賞与部分が損金不算入となり、法人税の追徴課税を受ける可能性があります。

②退職金の損金算入額が少なくなる

役員退職金の損金算入限度額は、「最終月額報酬×役員在任年数×功績倍率」で計算されることが多いです。功績倍率とは、役員の退職の直前に支給した給与の額を基礎として、役員の法人の業務に従事した期間及び役員の職責に応じた倍率を乗ずる方法により支給する金額が算定される方法です。

月額報酬を低く抑えて賞与で調整すると、この計算式の基礎となる「最終月額報酬」が低くなるため、将来の役員退職金の損金算入限度額が減少します。

結果として、退職金支給時に損金算入できる金額が制限され、法人税負担が増加する可能性があります。

(出典)国税庁 退職給与

③役員の将来の年金受給額に影響が出る可能性がある

標準報酬月額を低く抑えると社会保険料の負担は減りますが、同時に将来受け取る年金額も減少します。特に厚生年金の受給額は標準報酬月額の履歴に基づいて計算されるため、長期的な視点では必ずしも有利とは言えない場合があります。

役員の年齢や将来設計によっては、短期的な社会保険料の削減よりも、将来の年金受給額を優先すべきケースもあります。

④キャッシュフローを圧迫する可能性がある

月例報酬を抑えて賞与で調整する方法は、大きな金額を一度に支払う必要があるため、会社のキャッシュフローに影響を与える可能性があります。特に資金繰りが厳しい中小企業では、毎月の給与支払いに比べて、まとまった賞与の支払いが資金計画に影響することがあります。

また、賞与支給時には所得税の源泉徴収や社会保険料の納付も一時的に発生するため、資金需要が集中することも考慮する必要があります。

社会保険料の削減を目指す際は、これらの注意点を総合的に検討し、会社の状況や役員の年齢・状況に応じた最適なバランスを見つけることが重要です。短期的な負担軽減だけでなく、中長期的な視点での最適化を目指すべきでしょう。

賞与で節税するための社内規定作成・運用の手順

役員賞与を活用した社会保険料削減を適切に行うためには、以下の手順に沿って社内規定を整備し運用することが重要です。

①賞与支給の方針・スケジュールを決める

まずは基本方針を社内で決めます。

・支給する月/回数(例:年2回、6月と12月)

・支給金額の算出方法(定額/売上連動など)

・支給対象者(代表取締役のみ、他役員含む 等)

・賞与と報酬のバランス(社会保険料への影響を加味)

なお、支給額は“利益の状況を見て後から決める”では損金にできません。事前に明確に決めておく必要があります。

②社内規定に明文化する

定款や賞与規定、株主総会議事録のいずれかに月例報酬と賞与の支給方針・金額・時期を明確に記載します。

③株主総会または取締役会で決議を行う

賞与の支給に関する議案を上程し、決議内容を議事録に残します。代表取締役が1人の場合でも、形式的にでも決議書(同意書)を作成しておきましょう。

④税務署に「事前確定届出給与に関する届出書」を提出

株主総会で決議してから1ヶ月以内に、税務署へ下記の書類を提出します。

・事前確定届出給与に関する届出書

・株主総会議事録・取締役会議事録の写し

・役員報酬規程の写し

⑤支給を「届出通り」に行う

届出した金額・時期通りに支給することが必要です。変更・遅延・一部未支給などがあると、全額が損金不算入となる可能性があります。

適切な役員賞与を設定するために

役員賞与と役員報酬の適切なバランス設計

賞与を多くしすぎると税務リスクが高まり、逆に報酬が高すぎると社会保険料負担が重くなります。過去3年間の業績推移と今後の見通しやキャッシュフローの状況、役員の個人的状況なども考慮した上で適切なバランスを設計しましょう。

専門家のサポートを利用する

役員賞与の節税設計には、税務・労務・社会保険の複合的な知識が必要です。適切な届出や社内規定作成、保険料試算など、制度を正しく活かすには専門家のサポートが不可欠です。

顧問税理士や社労士と連携して設計・運用することで、リスクなく節税効果を得ることができます。

戦略財務総研では社会保険料最適化サポートに関するご相談やアドバイスを専任のコンサルタントが承っております。

役員賞与と役員報酬の額を適正化し、経営者様の手取りを最大化するためのアドバイスをさせていただきます。ぜひ一度、ご相談ください。

戦略財務総研では、貴社の利益状況と課題に応じた最適な節税戦略を無料でご提案しています。

弁護士監修|税法遵守した対策のみご紹介

透明性の高い情報開示

継続的なフォローアップ体制

多くの経営者様から高評価をいただき、翌期もリピートいただいております。

「どの対策が自社に合うか分からない」 「まずは話だけ聞いてみたい」という方も、ぜひお気軽にご相談ください。

戦略税務総研でご紹介する「ハイブリッド節税」は、

100%即時償却が可能で、数年の短期回収で130%超の回収率を実現した節税対策です。

特別相談会ではハイブリッド節税の具体的なスキームや事業内容、収益予測など詳細をご案内しております。

法人に加え経営者個人の節税対策もご支援しますので、まずはお気軽にお問合せください。

\節税のプロに相談/