匿名組合による節税とは、法人が匿名組合に出資することで営業者の事業損失を出資割合に応じて損金算入し、課税所得を圧縮する仕組みです。

決算直前でも損金計上が可能で、初年度に減価償却負担の大きい事業(太陽光・船舶・トラックなど)に出資すれば法人税を軽減できますが、税務否認リスクや元本保証がない点に注意が必要です。

この記事では、匿名組合の基本的な仕組みから、法人が節税目的で活用する際のメリット・デメリット、具体的な注意点まで、実務に役立つ情報をわかりやすく解説し、節税対策を検討中の法人の方に向けて、匿名組合を安全かつ有効に活用するポイントをお伝えします。

弊社では、匿名組合事業を活用した節税対策をご紹介をしております。匿名組合を活用することでリスク回避もでき、短期高収益が可能な事業です。

ご興味のある方は、お気軽に個別相談会にご参加ください。

弁護士監修|税法遵守した対策のみご紹介

透明性の高い情報開示

継続的なフォローアップ体制

Q.匿名組合とは?

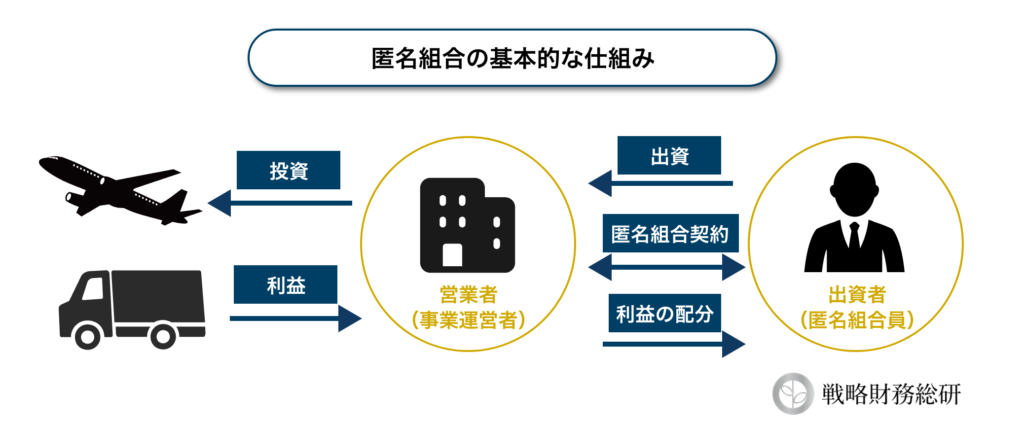

A. 匿名組合とは、出資者(出資者=匿名組合員)と営業者(=事業運営者)の間で締結される、商法に基づく共同事業の契約形態のひとつです。

出資者は匿名で資金を提供するのみで、事業の経営には一切関与せず、事業の利益の一部を分配として受け取ることができます。

匿名組合では、匿名組合事業の減価償却費等の費用が、匿名組合員の費用として反映されるため、出資者の決算にも影響が生じることもあります。

匿名組合の税務

匿名組合事業の損益は契約で定めた割合に従って匿名組合員に直接帰属します。営業者はこの分配分を自己の損益から除外します。

また、匿名組合員の課税は個人と法人とで扱いが変わります。個人の場合は分配金が「雑所得」として所得税の対象となり、20.42%の源泉徴収があります。法人の場合は「益金」として法人税の対象となります。

(参考) 国税庁/源泉徴収のしかた(令和6年版)

匿名組合員とは

匿名組合員とは、匿名組合契約に基づいて資金を提供する出資者のことです。経営には関与せず、損益の分配を受け取る立場です。

| 法人の場合 | 個人の場合 | |

| 主な目的 | 投資・節税 | 投資収益の確保 |

| 赤字のとき | 節税メリット大 分配された赤字を「損金(経費)」として処理でき、本業の利益と相殺して法人税を圧縮可能。 | 節税効果は限定的 原則「雑所得」。不動産所得や給与所得との損益通算(相殺)はできない。 |

| 黒字のとき | 利益は「益金(売上)」となり、課税対象 | 「雑所得」として課税される。所得が増えると住民税や国保料の負担増に繋がるため注意が必要 |

| 元本割れ | 出資金が減った分は損失計上が可能 | 雑所得の範囲内での計算 |

(参考)国税庁/匿名組合契約に係る損益14-1-3

国税庁/商法上の匿名組合契約に係る課税の取扱い(所得税法基本通達36・37共‐21)

営業者とは

営業者は、匿名組合契約に基づいて実際に事業を運営する側の主体です。匿名組合員から出資を受け、事業を行い、利益や損失を分配します。

| 法人の場合 | 個人の場合 | |

| 利益分配 | 投資家へ渡す利益 = 損金算入(経費) | 投資家へ渡す利益 = 必要経費に算入 |

| 損失分配 | 投資家に負担させる損失 = 益金算入 | 投資家に負担させる損失 = 総収入金額に算入 |

(参考)国税庁/組合事業による損益 法人税法基本通達14-1-3

国税庁/組合の所得計算 所得税法基本通達36・37共‐21の2

なぜ匿名組合が法人節税に活用されるの?

匿名組合は法人が出資を行うことで会計上の損失を合法的に損金処理できる仕組みが特徴です。

法人税法や通達でも損金算入が認められており、一定の条件を満たせば中長期的に税負担を軽減する手段として活用されています。

① 匿名組合損失を「損金」として計上できる

法人が匿名組合に出資し、営業者の事業が損失を出した場合、その損失は出資者の負担割合に応じて損金処理が可能です。この「損金算入の可否」が匿名組合スキーム最大の節税効果であり、以下のような法人に適しています。

・決算期に利益が大きく出ている

・即時償却可能な節税策が使えない

・キャッシュアウトを抑えつつ会計上の利益を圧縮したい

初年度に減価償却負担の大きい事業(太陽光・船舶・海外不動産など)に出資すれば、黒字を圧縮して法人税を軽減できます。

(参考)国税庁/組合事業による損益 法人税法基本通達14-1-3

② 節税の「タイミングコントロール」がしやすい

匿名組合スキームの多くは契約締結から数週間〜数ヶ月で会計上の損失が反映されるため、決算直前の節税対策としても有効です。

決算直前でも匿名組合出資で当期中の損金計上が可能になるケースがあります。「節税効果がすぐに出る」「期ずれしない」という点が法人にとって大きなメリットです。

③ 他の節税策と併用できる

匿名組合スキームは、他の税制優遇策(例:即時償却、交際費、福利厚生費の見直し等)とは重複しない枠組みのため、併用が可能です。

匿名組合は、「節税しながら投資もできる」という中長期視点の手法でもあり、単なる節税だけでなく、事業リスクを取りながらキャッシュフローコントロールができる点で重宝されています。

匿名組合の節税商品の比較

| トラック | 航空機・船舶 | |

| 期間 | 3年程度 | 6~10年 |

| 投資額 | 1,000万円~ | 3,000万円~ |

| 為替リスク | 円投資・円償還 | 円投資・ドル償還 |

| 残価毀損リスク | ・期中の賃料で回収 ・ 原則、借入がないため安全性高い | ・資産売却時に借入金返済優先 ・ 出資金割る可能性あり |

匿名組合のメリット

① 利益の分配を受けられる

匿名組合に出資した法人は、営業者が得た事業利益の一部を配当として受け取る権利があります。

この配当は、契約時に定めた割合に基づいて分配され、法人では営業外収益(益金)として計上されます。

単なる節税目的の「費用」ではなく、投資としての収益を得る可能性がある点は、匿名組合の大きな魅力です。

② 事業の損失が出た場合、出資金を損失として計上可能

前述の通り、匿名組合の営業者が事業で赤字を計上した場合、法人出資者はその損失を出資割合に応じて負担し、損金として処理することが可能です。

この損金算入は、出資者にとって課税所得の圧縮=法人税等の軽減につながります。

特に、減価償却負担が重い初年度などでは、節税効果が大きくなりやすいです。

③ 出資者の責任が限られている(有限責任)

匿名組合員(出資者)は、事業の経営には一切関与せず、出資額の範囲内でのみ責任を負うのが大きな特徴です。

営業者が万が一倒産しても、匿名組合員は追加の債務を負うことはなく、出資額の損失で責任は完結します。

また、匿名組合として多額の債務を負ったとしても、匿名組合員の責任の限度は出資額までのため、出資する側の責任の範囲は出資額であり、自身で事業をするよりもリスクを抑えた投資が可能です。

匿名組合のデメリット・リスク

① 経営に関する意思決定ができない

匿名組合員(出資者)は、契約上営業者の事業運営に一切関与できないという特徴があります。

つまり、出資先の事業がどう運営されているかに対して、指示・監督・方針変更などの権限はありません。

そのため、たとえ赤字が続いていたり、収支計画が見直されていても、出資者としての立場からは口出しができない、完全に受け身の投資となります。

投資先の事業者の信頼性や事業計画の妥当性をしっかりと確認することが重要です。

② 税務否認リスクがある

匿名組合による節税スキームは、節税目的での利用が多いため、税務当局による監視対象にもなっている分野です。

実態のない事業や節税目的が明らかに過剰で、収益獲得の合理性に欠ける場合、また、営業者と出資者が実質的に同一支配下にある場合などは、法人税法第132条(同族会社等の行為計算否認規定)に基づき、損金算入を否認されるリスクがあります。

このようなスキームが税務調査で問題視されると、損金処理の否認、加算税、追徴課税などのリスクが発生する可能性があります。

事業実態、契約書の明確性、分配の根拠、営業者の信用性を事前に精査することが必須です。

③ 投資元本の保証がない

匿名組合出資は、あくまで事業への『リスク投資』です。元本保証は一切なく、事業が赤字であれば分配金が得られないだけでなく、出資金の一部または全部が毀損する可能性もあります。

これは、金融商品取引法などの「元本保証型商品」とは全く異なるリスク構造です。

また、中途解約や換金が困難なことも多く、一度出資すると、契約期間中は資金を固定されることになる点もデメリットといえます。

ファンド提供者の信用力や投資対象の事業性を見極めることが重要です。

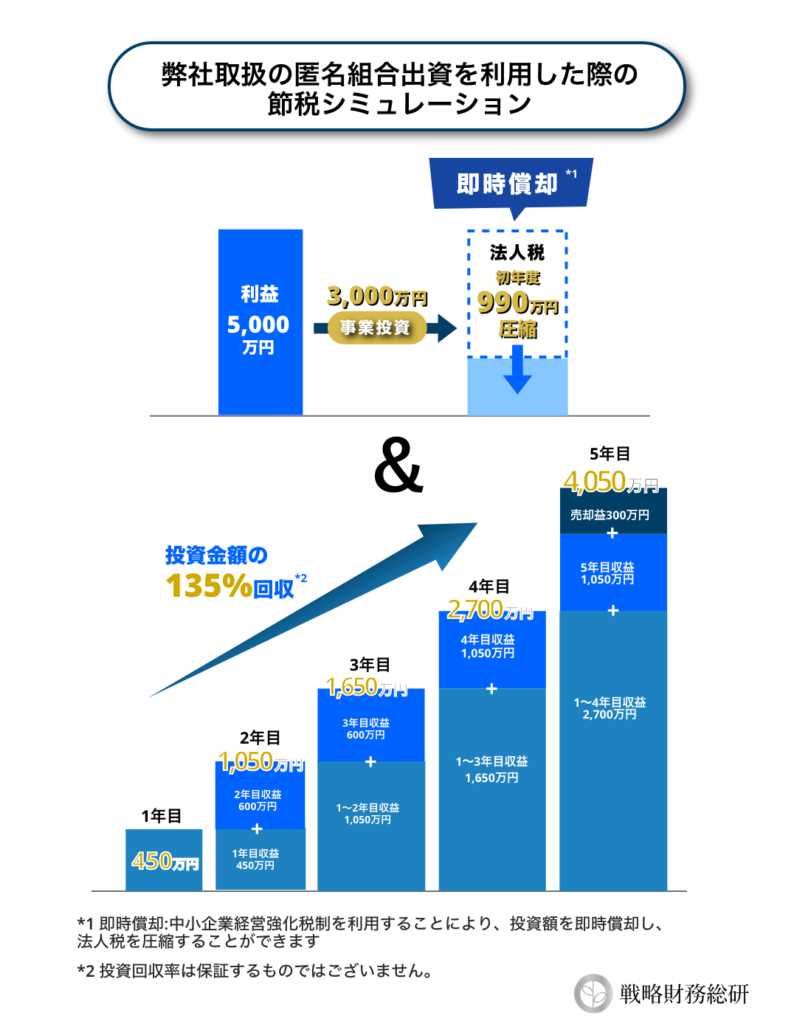

匿名組合を利用した節税シミュレーション

実際に弊社がご案内している匿名組合を利用した場合の節税額と収益金額のシミュレーションをご紹介します。

一般的な航空機や船舶、トラックなどとは違い、出資額100%が即時償却でき、5年の短期間で135%の高収益が見込めます。

匿名組合による節税を成功させるために

①投資先のキャッシュフロー、回収プランのシミュレーションを行う

匿名組合への出資は、あくまで事業リスクを伴う投資行為です。

節税効果に目を奪われすぎず、出資後のキャッシュフローや資金回収の見通しをシミュレーションしておくことが重要です。シミュレーションの際は次のような点を確認しておくことが重要です。

・出資額に対する損金計上のタイミングと金額

・配当収入の見込みと、その課税インパクト(益金計上)

・回収期間(IRR:内部収益率)や資金拘束期間

・自社の資金繰り・本業投資とのバランス

また、営業者の事業計画・財務状況・想定損益なども合わせて確認しましょう。

②会計士・税理士と相談しながら導入を検討する

匿名組合は法人税法上、一定の損金処理が認められているものの、契約内容や実態次第で税務否認リスクもあるスキームです。

そのため、導入前には必ず顧問税理士・会計士など専門家と十分に協議することが不可欠です。

・出資契約書の内容(損益分配条項、期間、経営関与の排除)

・損金算入の根拠と実務上の処理フロー

・他の節税策との整合性(役員報酬調整、即時償却、福利厚生など)

・税務調査対応を見越したドキュメントの整備

このような点を専門家と共にチェックすることで、リスクを抑えながら効果的な節税が可能になります。単なる「節税の手段」ではなく、会計・税務・事業投資の視点から総合的に判断することが失敗しない導入のカギです。

弊社でも匿名組合を利用した節税のサポートをしておりますので、ぜひお気軽にご相談ください!

弊社では、匿名組合事業を活用した節税対策をご紹介をしております。匿名組合を活用することでリスク回避もでき、短期高収益が可能な事業です。

ご興味のある方は、お気軽に個別相談会にご参加ください。

弁護士監修|税法遵守した対策のみご紹介

透明性の高い情報開示

継続的なフォローアップ体制

戦略税務総研でご紹介する「ハイブリッド節税」は、

100%即時償却が可能で、数年の短期回収で130%超の回収率を実現した節税対策です。

特別相談会ではハイブリッド節税の具体的なスキームや事業内容、収益予測など詳細をご案内しております。

法人に加え経営者個人の節税対策もご支援しますので、まずはお気軽にお問合せください。

\節税のプロに相談/