アメリカ不動産投資は、日本の戸建て建物比率20〜30%に対しアメリカは70〜80%以上と高く、築22年以上の木造戸建てなら建物部分を4年で償却できます。

個人投資の場合、所得税率+住民税率が20%以上で長期譲渡税率約20%なら期中の税率と売却時の税率に差が生まれ「節税」となりますが、法人投資の場合は期中も売却時も同じ税率のため「タックスコントロール(利益の繰り延べ)」となります。

ただし、ドル建て資産への分散、値上がりする中古不動産市場での高い売却益や利回りという投資商品としての魅力は変わりません。

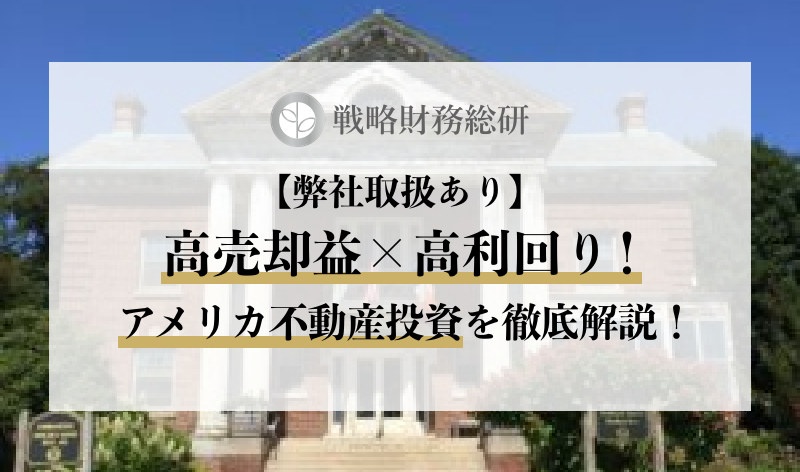

では、アメリカ不動産投資とは何なのか、どんな魅力があるのか、そしてアメリカ不動産投資は節税になるのか、という点について解説します。

弊社ではアメリカ不動産投資事業を活用した節税対策をご紹介をしております。アメリカの収益資産への投資でありながら日本の税制が適用され、高い売却益や利回りが期待できる事業です。

ご興味のある方は、お気軽に個別相談会にご参加ください。

弁護士監修|税法遵守した対策のみご紹介

透明性の高い情報開示

継続的なフォローアップ体制

戦略税務総研では、アメリカ不動産投資以外にも、

100%即時償却が可能で、数年の短期回収で130%超の回収率を実現した「ハイブリッド節税」をご紹介しております。

特別相談会ではハイブリッド節税の具体的なスキームや事業内容、収益予測、貴社の利益状況と課題に応じた最適な節税戦略を無料でご提案しています。

法人に加え経営者個人の節税対策もご支援しますので、まずはお気軽にお問合せください。

\節税のプロに相談/

アメリカ不動産投資とはなにか?その魅力とは?

アメリカ不動産投資とは、文字通り、アメリカの不動産に投資することですが、日本の個人投資家や中小法人が投資する場合、金額帯としては数千万円台の戸建てが投資対象となることが多いです。もちろん、数億円する集合住宅や商業施設などへ投資される方もいらっしゃいますが、税効果や売却のしやすさなどを踏まえた最も一般的かつ日本人投資家に人気の投資方法は、「築古の木造戸建て住宅への投資」ですので、今回はこれに絞って解説します。

アメリカ不動産市場の特徴

まず、アメリカ不動産の特徴について代表的なものを2点挙げます。それは、①市場の透明性 ② 値上がりし続ける中古不動産 の2点です。一つずつ見ていきましょう。

1. 市場の透明性

日本で言うレインズのような仕組みがアメリカにも当然あり、これをMLS(Multiple Listing Service)と呼びます。全米リアルター協会が管理する不動産データベースで、このMLSが価格の透明性を担保しています。

原則、このMLSには過去の取引価格推移などはもちろん、修繕履歴なども含めたあらゆる情報を登録しなければなりません。日本のレインズとは情報の網羅性が比べ物になりません。情報登録も、原則、取引から48時間以内にしなければいけないというルールもあります。ただ、このMLS、当然ライセンスを持ったブローカー等だけが見ることが出来ますが、一般の人も概ねMLSに掲載されている情報を入手できるサイトがあり、これが不動産テックの先駆け、ZillowやRedfinと呼ばれるサイトです。全米の誰もが知るこれらの大手不動産情報サイトは、更新の頻度こそやや低いものの、MLSに掲載されている価格も含めた情報をほぼ全て網羅しております。公的な仕組みと民間の仕組み、その両面であらゆる情報が誰の手にも取って分かる仕組みがあるわけです。これらの仕組みがアメリカの不動産市場の透明性を支えています。

アメリカの住宅、と言えば、映画でなどで同じような家が一列ずらっと並んでいるアメリカの戸建て住宅街の風景を思い出される方は多いかと思いますが、国土面積の広いアメリカでは、トップダウンで行政がゾーニングを行い、住宅地や商業地などが細かく規定されている為、同一エリア内の住宅開発は一斉に行われ、同じような家が立ち並ぶ中で、一軒だけ他よりも高い、あるいは安い、ということが起こらないような仕組みが作られています。そんな家が増えれば統制の効いた市場は崩れます。だから、MLSやZillowで近くの家の価格や家賃帯を見れば、いま買おうとしている物件の適正価格や適性家賃が分かるわけです。近くの似たような広さの家の価格がUSD 30万ドルで、あまり市場の変化はないはずなのに、今回投資しようとしている家がUSD 35万ドル、ということはあり得ないわけです。ただ、それを知らない日本人を含めた海外投資家向けに、市場よりはるかに高い価格で販売をされている不動産屋もありますのでご注意ください。

市場の透明性が高いということは、投資家が安心して商品へ投資できる仕組みの基盤があるということであり、市場は市場としての機能を十分に発揮できる環境が整っているということです。やけに高い物件、安い物件、情報の非対称性を利用した悪徳業者は排除され、市場は正常に機能します。

なお、米国の総合不動産会社、ジョーンズ・ラング・ラサールが2016年に発表した各国の不動産市場の透明度スコアは、1位が英国、4位にアメリカがランクインしました。日本は19位でした。

2. 値上がりする中古不動産

アメリカの中古不動産は値上がりが当たり前、と考えられていますが、この考え方の基盤にはアメリカの中古住宅の量、市場における取引量の厚みがあります。これがなければ、そもそも値上がりして当然の商品も、売買が盛んに行われることがなくなり、値上がりが自明ではなくなります。

では、なぜアメリカでは住宅流通量における中古物件の割合が高いのか。主に3つの背景があります。一つ目は、アメリカでは不動産開発の難易度が高いということ。ゾーニングと呼ばれる、州や群などの行政が布くエリアごとの開発計画・用途規制があります。住居エリアには商業施設は立てられず、リゾートエリアには住居が立てられず、といったエリアごとの用途規制や許可制度があり、これに従って不動産の開発が長い時間をかけて行われます。日本のように、ここに家もお店も構えてしまおう、ということは非常に難しいケースが多いです。アメリカでの不動産開発は住居であってもその難易度が非常に高いのです。このゾーニングの背景はいくつかありますが、代表的なものとして、住宅を含めた不動産の需給バランスを調整する目的があります。たくさん家を建てられるようになってしまったら、新築が増え、住宅の供給量が増え、住宅市場全体の市況も下がります。エリアや時代にもよりますが、人口増加率にあわせて、常にマーケットが崩壊することがないように(≒需要と供給のバランスが崩れることのないように)当局が調整をしている、ということになります。

2つ目に、アメリカの国民性があります。アメリカ人は、古い家であるということを日本人ほど気にしない人が多いことに加え、DIY文化が根付いています。自分の家は自分で修繕したりリフォームをする人が多いです。エリアにもよりますが、地震を含めた災害の少なさによりシンプルなつくりの木造住宅が多いこともこのアメリカ人の住居に対する考え方の素地になっています。また、アメリカ人は引っ越しを多くします。アメリカ人には夢のマイホームという考え方がなく、一つの家に定住しないことが多いです。アメリカ人は人生のうちに平均して6回以上は引っ越しをする、というデータがあります。それほど、何度も家をかえて、より良い家に住み、住む場所や職場も変え、というライフプランが一般的です。これはもちろん、アメリカの企業文化や雇用制度も影響しています。日本のように終身雇用が前提ではない会社が多い中、一つの家にしか住まなければ、新しい就職先や職業の機会もエリアに縛られてしまいます。中古不動産の価格が、家をかえる度に下落されては、損ばかり発生して、とてもやっていけないわけです。

以上の背景で、アメリカ住宅の価格は値上がりが前提であり、そしてその流通量の全体に占める中古住宅の割合が非常に多いことがご理解いただけたかと思います。

アメリカ不動産投資の魅力

アメリカ不動産投資は、アメリカの収益資産への投資でありながら、日本の税制が適用される投資です。その魅力は大きくわけて3点あります。1つはドル建て資産への分散、2つ目に高い売却益や利回りを狙える点、3つ目に高い建物比率を活かした税効果です。

まず1つ目のドル建て資産への分散について。物価が上がる国の資産を持つ必要性は、輸入の多い日本では今後さらに高まると当社は考えます。アメリカを含め海外諸国が成長し続ける一方、日本の国力は低下、人口は減少している中、海外の物価上昇を海外の資産によって日本の家計が取り込まないことには、どんどん値上がりする輸入品の物価に耐えられなくなります。人口を含めた日本の国力がピークアウトした今、資産の一部をドル建ての資産で持たなくては、極端な話、日本は相対的にこれから貧しくなります。

次に、高い売却益や利回りについて。正常なインフレを目指すアメリカ経済ですが、中古物件価格も賃料も日本と異なり上がりやすい傾向にあります。この仕組みや理由は先述した通りです。加えて、中古物件ですが、空室率は日本よりはるかに低いです。これも、アメリカの不動産市場が需要と供給のバランスがコントロールされた市場だからこそのです。そのため、売却益ありきでのアメリカ不動産投資、賃料上昇が当たり前のアメリカ不動産投資、と言い切れるわけです。

最後に、税効果について。「アメリカ不動産投資は本当に節税になるのか」という点を、下記で詳しく解説します。

アメリカ不動産投資は本当に節税になるのか?

節税、という言葉を調べてみると、例えばWikipediaには「租税法の想定する範囲で租税負担を軽減・排除する行為」とあり、辞書にも税負担を減らしたり無くしたりする行為とあります。したがい、ただ利益を繰り延べて、中長期では結局税負担は変わらない、というスキームや投資については、当社は節税という言葉を頑なに使わず、「税効果が得られる」や「タックスコントロール」とだけお客様には説明するようにしています。

結論から申し上げると、税制が改定された後、個人での節税は封じられたが法人で投資した場合はまだ節税になる、と考えられている方がいらっしゃるようですが、極端なことをいうようですが、これは逆です。個人ではむしろまだ節税になりますが、法人では節税にはなりません。個人で投資される場合、譲渡時にかかる税金が長期譲渡(20%ほど)であって、かつ、投資される方の所得税+住民税が20%以上であれば、アメリカ不動産を所有されている期中に、建物部分を償却し得られた税効果と売却時の課税額に差が生まれますので、これはむしろ「節税」になります。一方、法人で購入された場合、期中の法人税も売却時の税率もかわりませんので、これは節税ではなく、「利益の繰り延べ」「タックスコントロール」になります。

まず、そもそもなぜアメリカ不動産投資では、法人、個人問わず大きな税効果を得られるのか。それは、アメリカ不動産の高い建物比率によるものです。日本の戸建ての建物比率は20%~30%ほどなのに対してアメリカの戸建ては70%以上であることが多いです。弊社の取り扱うカリフォルニアやテキサスなどのエリアでも建物比率が80%以上という物件がほとんどです。

法人で投資した場合の税効果

アメリカ不動産に日本の法人で投資した場合、日本の税制が適用され、築22年以上の木造の戸建ての場合、建物部分を4年で償却が可能です。中古不動産の耐用年数計算は、法定耐用年数をすべて経過していれば法定耐用年数×20%、小数点切り捨てとなるため22年×20%=4.4年≒4年で償却 (簡便法)が可能なためです。この方法が個人でも数年前まで使えましたが、税制改定があり使えなくなりましたが、法人は今後もこの方法を活用できます。詳しくは、「アメリカ不動産 節税 個人 税制改定」などでWeb検索してみてください。

したがって、法人がアメリカ不動産を買った場合の税効果の定量的なイメージとしては、5千万円の物件に対して建物部分は4千万円ほどありますので、最初の4年は1年に1千万円を償却が出来るわけです。法人にとってはこの償却額は非常に魅力的にうつります。ただ、もちろん、売却時には償却額全額に対して税金がかかりますので、例えば投資から5年後に売却する場合、売却益に加えて償却額4千万円に対して売却税が課されます。つまり、税効果は中長期的に見れば合計ゼロであり、これは利益の繰り延べです。ただ手前のキャッシュを確保し、その法人の売上の波などに応じてタックスコントロールが出来るという点では非常に魅力的な商品です。

アメリカ不動産は、オペレーティングリースを使ったタックスコントロールとよく比較されます。リース期間中は、リース会社が立ち上げる匿名組合が対象となる航空機や船舶などを所有するため、この匿名組合で減価償却を行い、投資家はこの減価償却費を損金算入ができます。アメリカ不動産がオペレーティングリースに劣る最大のポイントは、初年度の損金算入額です。ただ、アメリカ不動産の場合、売却はもちろんしたいときに出来る、つまり売却損益の計上タイミングは任意なため柔軟なタックスコントロールが可能、という大きなメリットがあります。税効果の観点ではオペレーティングリースと米国不動産、ニーズ次第でその効用を使い分けることをお勧めします。そしてなにより、再三になりますが、オペレーティングリースと異なり、アメリカ不動産は収益資産です。ニーズ次第ではあるものの、ドル建ての資産を持つ必要性が高まっている昨今、他の税効果商品との違いは明確かと思います。

つまり、法人でアメリカ不動産へ投資する場合は厳密にはアメリカ不動産投資は「節税」にはならず、タックスコントロールの域を出ないものの、非常に高い建物比率を活かして投資額対比では多額の税効果を得られるという点は非常に魅力的であるとご理解頂けたかと思います。

個人で投資した場合の税効果

では、個人の場合について。

結論、個人の場合は文字通り「節税」になるケースが多いです。条件がいくつかあり、長期譲渡の税率は約20%ですが、この約20%よりも高い所得税率+住民税率が適用されてしまう個人の場合、期中の所得にかかる税率と売却時に課せられる税率に差が生まれますので、この差分が「節税」になります。法人は期中の法人税率も売却時の税率も基本的には同じですので、「節税」にはなりませんが、個人の場合はむしろ節税になる、ということです。

例を見てみましょう。

※これは、イメージをつかんで頂く為の例です。

木造の戸建てはその建物部分の耐用年数は22年です。したがって、個人で5000万円の木造戸建て物件へ投資し、建物比率が80%の場合、22年かけて5000万円×80%=4000万円を償却します。単年償却額はおよそ180万円です。この180万円を所得とぶつけて費用計上した場合の税効果は、例えば所得税率+住民税率が40%だとした場合、180万円×40%の約70万円になります。これを7年続けると、約500万円の税効果になります。もちろん、売却時には償却した部分に対して税金がかかりますが、これが長期譲渡の場合、約20%の為、償却した180万円×7年間=1260万円に対して20%の税金がかかりますので、約250万円が売却時に支払う税金です。つまり、期中にういた500万円と最終的に課された250万円の差分が、「節税」になります。

数字を見て頂いてお分かり頂けるかと思いますが、大きな節税額ではありません。しかし、建物比率の高さは日本とは全く異なりますので、投資商品としての魅力を存分に備えているアメリカ不動産で、ちょっとした節税もできる、という観点で考えて頂ければ、その魅力は十分にご理解頂けるかと思います。

なお、個人による節税について、さらに踏み込んだ方法があります。コストセグリゲーション法と呼ばれる方法です。土地以外の建物部分を動産や付属設備に再分類し、それぞれの耐用年数に応じて減価償却を取る方法です。

令和2年度の税制改正内容の要旨は、「個人が取得した、国外にある中古建物、減価償却費を計算する際の耐用年数を簡便法・見積法で算定している減価償却により生じた不動産所得の赤字の額(損失)を個人の国内不動産所得や事業所得・給与所得と損益通算できない。」というものでしたので、この改正内容の中の建物に付属設備や動産は含まれないため、では再分類してしまって償却を取ろう、という考え方です。

初期コストとして、アメリカ側でコストセグリゲーションレポートと呼ばれる、各設備などの耐用年数を明らかにするレポートを取得する費用が十万円前後でかかりますが、その分、原則法(22年で建物部分を償却する方法)と比べると7年後の償却額は1.5倍~2倍ほどになるケースが多いです。具体的には、7年間で個人でも物件価格の30%以上を償却できることもあります。

まとめ:個人は節税・法人はタックスコントロールとして活用

アメリカ不動産投資は、建物比率70〜80%以上という高い建物比率により築22年以上の木造戸建てなら4年で償却できるため、個人投資なら所得税率+住民税率が20%以上で「節税」となり、法人投資なら柔軟な「タックスコントロール」として活用できます。 ドル建て資産への分散、値上がりする中古不動産市場での高い売却益や利回りという投資商品としての魅力に加え、税効果も得られる点が大きな特徴です。

投資される法人様あるいは個人様のご状況によっては必ずしも当てはまらないことをご了承ください。

また、投資判断の際は、税務面における制度の確認や定量的なメリット・デメリットについて、税理士などの専門家と相談をされることをお勧めします。

弊社ではアメリカ不動産投資事業を活用した節税対策をご紹介をしております。アメリカの収益資産への投資でありながら日本の税制が適用され、高い売却益や利回りが期待できる事業です。

ご興味のある方は、お気軽に個別相談会にご参加ください。

弁護士監修|税法遵守した対策のみご紹介

透明性の高い情報開示

継続的なフォローアップ体制

戦略税務総研では、アメリカ不動産投資以外にも、

100%即時償却が可能で、数年の短期回収で130%超の回収率を実現した「ハイブリッド節税」をご紹介しております。

特別相談会ではハイブリッド節税の具体的なスキームや事業内容、収益予測、貴社の利益状況と課題に応じた最適な節税戦略を無料でご提案しています。

法人に加え経営者個人の節税対策もご支援しますので、まずはお気軽にお問合せください。