社宅規定を活用することで、会社が法人名義で契約した物件を役員や従業員に貸与し、家賃・共益費・更新料などの住宅関連費用を福利厚生費として損金算入できます。このため、従業員側も賃貸料相当額以内なら課税所得が増えないため、法人税・所得税・住民税・社会保険料の全てを削減できるため節税が可能です。

住宅手当は給与の一部として課税されるのに対し、社宅規定を整備すれば住居費の会社負担分が非課税となり、会社と従業員双方の税負担が大幅に軽減され、福利厚生の向上と人材確保にもつながります。

本記事では、社宅規定の基本と特徴、住宅手当との違い、節税できる理由、導入の具体的な流れと注意点まで、わかりやすく解説します。

戦略財務総研では、貴社の利益状況と課題に応じた最適な節税戦略を無料でご提案しています。

弁護士監修|税法遵守した対策のみご紹介

透明性の高い情報開示

継続的なフォローアップ体制

多くの経営者様から高評価をいただき、翌期もリピートいただいております。

「どの対策が自社に合うか分からない」 「まずは話だけ聞いてみたい」という方も、ぜひお気軽にご相談ください。

社宅規定とは

社宅とは会社が従業員(役員)のために用意した住宅のことで、法人が契約した物件に、従業員(役員)が安い家賃で住むことができます。

そして、社宅の運用ルールを定めたものが社内規定です。

主に、どの社員や役員に、どのような条件で社宅を提供するか、賃料の計算方法、利用条件、退去時の手続きなどを明文化します。

この規定を作成することで、税務上「福利厚生」として社宅費用を損金算入でき、適切に運用すれば法人・従業員双方に税負担の軽減メリットが生まれます。特に、役員社宅の場合は規定がなければ給与課税とされる可能性があるため、必須と言える書類です。

社宅規定の特徴

①法人と従業員のルールを明文化できる

誰を対象にするか、利用条件、家賃の負担割合などを明記し、不公平やトラブルを防ぎます。特に役員社宅では、社宅規定がなければ給与とみなされ、課税対象になるリスクがあります。

②柔軟な制度設計が可能

役職や勤務地、世帯構成などに応じた細かな条件設定ができ、企業の状況に合わせた福利厚生制度として活用できます。

③節税効果が得られる

社宅にかかる家賃、共益費、仲介手数料、更新費、火災保険料などの費用は、福利厚生費や事業経費として会社の損金に計上可能です。また、住宅手当などの給与支給と比べて従業員の課税所得が減少します。詳しい節税効果については後ほど解説します。

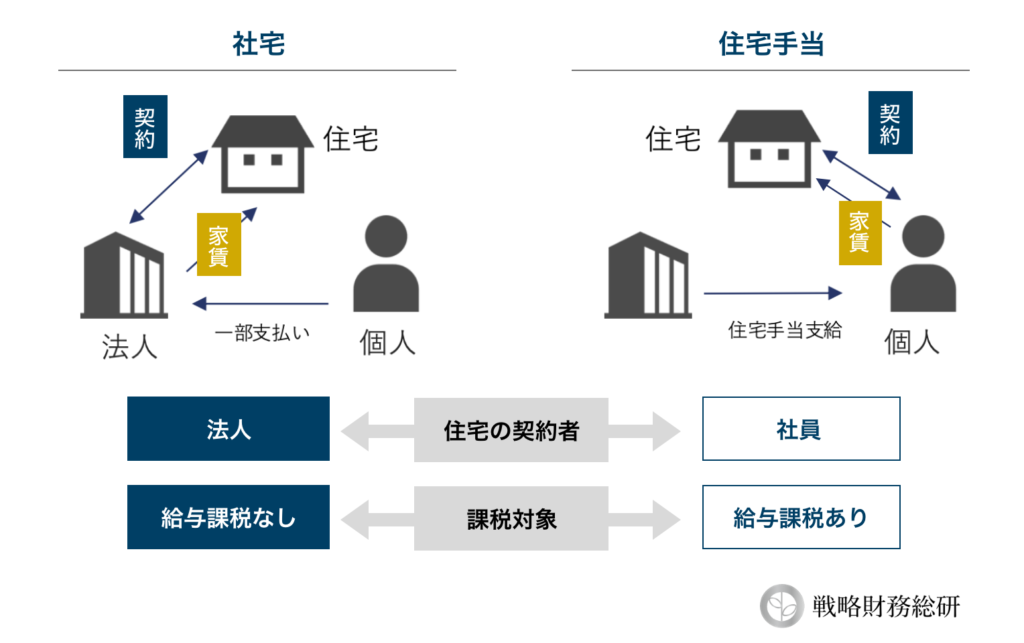

住宅手当との違いは?

住宅手当は従業員の給与の一部となります。住宅手当があると所得税や住民税、社会保険料の負担が大きくなってしまうため、従業員にとっても、社宅のほうが節税効果が期待できます。

社宅と住宅手当の比較

| 社宅規定 | 住宅手当 | |

| 税務上の扱い | 従業員への「給与」として課税 | 福利厚生費として損金算入 (一定条件下で課税されない) |

| 会社の損金処理 | 給与として全額損金 | 減価償却費、賃料相当額など 損金に算入 |

| 従業員の税負担 | 手当額に所得税・住民税がかかる | 賃料相当額を超えた分だけ 課税対象 |

社宅を利用して節税できる理由

① 賃貸型社宅の場合|賃貸料相当額を損金にできる

会社が賃貸物件を社宅として契約した場合、家賃・共益費・仲介手数料・更新料・火災保険料など社宅関連の費用はすべて損金(経費)に算入できます。これにより法人の課税所得が減少し、法人税の節税につながります。

さらに、会社が負担する家賃部分については、従業員や役員の給与所得として課税されません(ただし、一定基準を超えた部分は課税対象)。従業員側も所得税・住民税・社会保険料の負担軽減が可能です。

なお、役員に社宅を貸与する場合、会社が「賃貸料相当額」を役員から受け取っていれば、社宅の提供部分は給与として課税されません。

この賃貸料相当額は、次の3つの金額の合計で計算します。

(1)(その年度の建物の固定資産税の課税標準額)×0.2パーセント

(2)12円×(その建物の総床面積(平方メートル)/(3.3平方メートル))

(3)(その年度の敷地の固定資産税の課税標準額)×0.22パーセント

(参考)国税庁/役員に社宅などを貸した時

② 購入型社宅の場合|減価償却費を計上できる

会社が不動産を購入して社宅として使用する場合、建物部分について減価償却費を損金算入できます。

減価償却とは、建物の取得費用を耐用年数にわたって少しずつ経費として計上する会計処理です。これにより、毎期の法人税を圧縮できます。

さらに、社宅取得のための借入金の利息も、福利厚生事業に関連する費用として損金算入可能です。

(参考)国税庁/固定資産の取得価額

給与として課税される範囲

社宅を法人が提供した場合でも、賃貸料相当額を超える家賃部分や、特別な便宜(家具・家電の無償貸与、高額物件など)については、給与として課税される可能性があります。

(1)役員に無償で貸与する場合

賃貸料相当額が、給与として課税されます。

(2)役員から賃貸料相当額より低い家賃を受け取っている場合

賃貸料相当額と受け取っている家賃との差額が給与として課税されます。

(3)現金で支給される住宅手当や入居者が直接契約している場合の家賃負担

社宅の貸与とは認められないので、給与として課税されます。

(参考)国税庁/役員に社宅などを貸した時

社宅を導入するメリット

① 企業側のメリット

・法人税の節税効果

社宅関連の費用(家賃、共益費、仲介手数料、更新料、火災保険料、購入時の減価償却費など)を損金算入でき、法人の課税所得を圧縮できる。

・優秀な人材の確保、定着

福利厚生の充実により、従業員や役員の満足度が向上し、人材確保や離職防止に効果。

・給与総額の適正化

住宅手当として給与支給するよりも、社宅提供の方が税負担・社会保険料負担を低く抑えられる。

・会社資産の有効活用(購入型の場合)

購入した社宅は会社資産として残り、将来的な売却益や賃貸収入も期待できる。

② 従業員側のメリット

・所得税・住民税・社会保険料の負担軽減

会社が家賃を負担する部分については課税対象外(賃貸料相当額以内なら非課税)となるため、手取り額が増える。

・住居費の軽減

自己負担が少なくなることで、生活コストが削減できる。

・転勤・単身赴任時の負担軽減

急な転勤や引越しの際も、会社が社宅を用意してくれるため経済的・心理的負担が少ない。

社宅規定の導入の流れと運用ポイント

社宅制度を適切に導入し節税効果を得るためには、次の手順を踏んで進める必要があります。

① 社宅制度の設計方針を決める

まず、次のような制度の基本方針を明確にします。

・対象者(役員・従業員・役職制限など)

・賃貸型か購入型か

・会社・従業員の負担割合

・追加サービス(家具・家電の貸与など)の有無

公平性を保つことが最重要で、特定の役員や従業員のみを優遇する内容にならないよう注意します。

② 法人名義で物件を契約/購入し、賃貸料相当額を計算

決定した方針に従い、法人名義で賃貸契約または不動産購入を行います。

・賃貸型 → 会社が借主として契約

・購入型 → 会社名義で登記

契約後は、国税庁の算定基準に従って賃貸料相当額を計算します。

役員社宅の場合は特にこの金額を厳密に計算し、毎月必ず役員から徴収する必要があります。

③ 社宅規定を作成する

次に、制度のルールを明文化した社宅規定を作成します。社宅規定には、次の内容を盛り込みます。

・対象者と利用条件

・家賃や負担割合の設定

・賃貸料相当額の算定方法

・利用手続きと退去条件

・特別な便宜(家具貸与など)の有無

公平性と具体性がポイントで、曖昧な表現や特定社員のみ優遇する規定は避けましょう。

④ 株主総会・取締役会で承認

作成した社宅規定と社宅制度の導入を、株主総会または取締役会で正式に承認します。

議事録を作成し、税務調査や労務トラブル時に提出できるよう保管します。

特に役員社宅は、役員報酬の一部とみなされるリスクがあるため、社内承認プロセスを明確にすることが重要です。

⑤ 労働基準監督署への届出

社宅規定の内容が就業規則の変更に該当する場合は、労働基準監督署への届出が必要です。

特に、賃金・福利厚生の変更を伴う場合は、必ず労基署へ届け出ましょう。

導入の際のポイント

社宅規定を作成し制度を導入する際は、税務上の否認リスクや労務トラブルを回避するための注意点があります。特に以下の2点は必ず押さえておきましょう。

① 情報に誤りがないように規定を作成する

社宅規定には、対象者の範囲、賃貸料相当額の算定方法、会社と従業員の負担割合、利用条件など重要な情報を詳細に記載します。

このとき、固定資産税額や面積など計算根拠となる情報に誤りがないか慎重に確認してください。

もし誤った情報に基づいて家賃負担額を設定すると、税務調査で否認され、役員賞与や給与として追徴課税される可能性があります。

■ポイント

制度導入時だけでなく、年次の固定資産税額変更などに応じて情報を更新し、常に正確な情報を保持しましょう。

② 契約する社宅が社宅規程の範囲内かチェックする

契約する物件が、社宅規定に定めた条件(家賃上限、面積、立地など)に適合しているかを必ず確認します。

特に役員社宅の場合は、過度に高額・高級な物件や家族人数に対して過剰な広さの物件を選ぶと、税務上の「役員報酬の過大支給」とみなされ、否認リスクが高まります。

■ポイント

・市場相場と照らし合わせた適正な家賃・物件選定

・役員個人の趣味・贅沢を満たす物件は避ける

・変更時には社宅規定も同時に更新する

適切な社宅規定を策定するために

社宅規定を正しく策定し、税務調査でも問題のない制度運用を行うためには、以下の2つの点を特に重視する必要があります。

賃料相当額の適正計算

賃料相当額は、社宅を役員や従業員に提供する際に会社が必ず徴収すべき最低家賃であり、これを正しく設定することが節税と税務否認回避の大前提です。

国税庁が示す固定資産税課税標準額や床面積、敷地面積に基づいて厳密に算定する必要があります。

計算式は比較的シンプルですが、固定資産税の評価額の誤認や面積の記載ミスが起きやすいため、十分注意しましょう。

専門家のサポートを利用する

社宅制度は税務・労務・不動産の各分野にまたがるため、税理士・社会保険労務士・不動産鑑定士などの専門家のサポートを受けることが重要です。

特に、次のような場合は専門家に必ず相談しましょう。

・役員社宅を導入するケース(税務署のチェックが厳しいため)

・高額物件や特殊条件の物件を社宅とするケース

・規定の作成や改定を行う場合

まとめ|社宅規定で法人税・所得税・社会保険料の三重節税を実現

社宅規定を整備することで、家賃などの住宅関連費用を福利厚生費として損金算入でき、従業員側も賃貸料相当額以内なら課税所得が増えないため、法人税・所得税・住民税・社会保険料の全てを削減できます。

住宅手当との違いは課税の有無にあり、正しく運用すれば会社と従業員双方の税負担が大幅に軽減され、福利厚生の向上と人材確保にもつながります。

戦略財務総研では、社宅規定の適切な策定はもちろん、各種節税策を活用し、経営者のために、実効性のある節税プランをご提案しています。そんな方は、ぜひ一度お気軽にご相談ください。

戦略財務総研では、貴社の利益状況と課題に応じた最適な節税戦略を無料でご提案しています。

弁護士監修|税法遵守した対策のみご紹介

透明性の高い情報開示

継続的なフォローアップ体制

多くの経営者様から高評価をいただき、翌期もリピートいただいております。

「どの対策が自社に合うか分からない」 「まずは話だけ聞いてみたい」という方も、ぜひお気軽にご相談ください。

戦略税務総研でご紹介する「ハイブリッド節税」は、

100%即時償却が可能で、数年の短期回収で130%超の回収率を実現した節税対策です。

特別相談会ではハイブリッド節税の具体的なスキームや事業内容、収益予測など詳細をご案内しております。

法人に加え経営者個人の節税対策もご支援しますので、まずはお気軽にお問合せください。

\節税のプロに相談/